Die Bayer Aktie ist wohl das bekannteste Sorgenkind im deutschen Leitindex nach Wirecard. Jeder halbwegs informierte Anleger hat sicher schon mal etwas von der Monsanto-Übernahme gehört, die für den neuen Mutterkonzern Bayer einen ewigen Rechtsstreit im Fall Glyphosat auslöste. Nicht zuletzt deswegen ist der Aktienkurs über die letzten Jahre stark eingebrochen. Redet man jedoch mit Chemikern hört man oft, dass Bayer in dem Bereich des Saatguts und Pflanzenschutzmittel technologisch unfassbar weit vorne ist. Da lohnt es sich doch, die Bayer Aktie und den gesamten Markt mal zu analysieren.

Der Markt und das Geschäftsmodell

Bayer ist ein relativ diversifizierter Konzern der in den letzten Jahren versucht immer weiter in die Agrochemie einzusteigen. Dazu zählen Bereiche, wie gentechnisch verbessertes Saatgut und Dünger. Hier ist Bayer nach eigenen Angaben bereits Marktführer. Außerdem gilt Bayer weiterhin als Pharmariese mit verschiedenen Medikamenten. Allgemein lässt sich das operative Geschäft von Bayer in 3 große Bereiche einteilen:

- Crop Science (Agrochemie)

- Pharmaceuticals

- Consumer Health

Die Sparte für Crop Science oder auf Deutsch Pflanzenwissenschaften ist der wohl interessanteste und gleichzeitig umstrittenste Bereich von Bayer. Dieser ist für 46 % der Umsätze verantwortlich und damit der größte Umsatztreiber des Konzerns. Dazu gehören sowohl genverändertes Saatgut um bessere Pflanzeneigenschaften zu „kreieren“, als auch chemische und biologische Pflanzenschutzlösungen. Bayer liefert das alles in der Regel mit einem vollumfänglichen Service. Hier geht es weniger um das Verkaufen von Samen als um die Anwendung der grünen Biotechnologie bzw. modernster Gentechnik.

In diese Sparte der Biotechnologie wurde früh von Bayer, aber auch von dem deutschen Rivalen BASF investiert. Viele vor allem amerikanische Firmen stießen diese Bereiche tendenziell eher ab. Aus diesem Grund sind die europäischen Firmen momentan am besten in der grünen Biotechnologie aufgestellt. Die Übernahme von Monsanto zeigt hier ganz klar die Spitze der Investitionen in diesem Bereich. Durch Monsanto ist Bayer endgültig der unangefochtene Marktführer in dies Bereich und hängt Firmen wie BASF regelrecht ab. Soweit so gut, aber wieso sinkt die Bayer Aktie dann seit einigen Jahren?

Hierfür sind einige Gründe verantwortlich. Zum einen die enorme Klagewelle des mit der Übernahme von Monsanto eingekauften Produkts „Glyphosat“ aber auch die geringen Wachstumsaussichten und der Preisdruck aus Fernost.

Wir alle wissen, das die Nahrungsmittelproduktion einer der wichtigsten Bereiche für uns Menschen ist. Bis 2050 gibt es den Prognosen nach in etwa 10 Milliarden Menschen auf der Welt. Das sind in etwa 28 % mehr als heute auf dem Planeten leben. Hinzu kommt eine jährliche Vergrößerung der weltweiten Wüsten von 50.000 Quadratkilometer. Das entspricht ein jährliches Wachstum von 0,2 % die für die Nahrungsmittelproduktion benötigt werden würde. Hier lässt sich ganz populistisch sagen, dass in den nächsten Jahrzehnten ein verzicht auf Gentechnik in dem Agrarbereich zu großen Hungersnöten führen würde. Firmen wie Bayer, BASF und so weiter sind gefordert immer besser Lösungen zu entwickeln.

Trotzdem wächst der weltweite Markt für Agrochemie in den nächsten Jahren nur mit etwa 4 % pro Jahr laut diversen Prognosen. Der Markt für Feinchemikalien dagegen sogar nur mit 1,5 % pro Jahr. Dies ist äußerst wenig, selbst wenn sich das Marktwachstum direkt in den Umsatz von der Crop Science-Sparte von Bayer widerspiegeln würde.

Natürlich ist es möglich das dieses Wachstum bzw. die Prognosen das Wachstums in den nächsten 10 Jahren aufgrund des demografischen Wandels stark ansteigen. Mir fehlt nur leider die Kompetenz das sicher einzuschätzen. Natürlich ist es ein unfassbar innovatives und auch wichtiges Thema für die Menschheit. Leitet sich daraus aber kein gutes wachsendes Geschäftsmodell ab, gibt es definitiv spannendere Investments. Außerdem sehe ich große Gefahren aus Fernost. Syngenta aus der Schweiz ist einer der größten Rivalen von Bayer im Bereich Crop Science und wurde jetzt von der chinesischen Chemchina übernommen. Mit dieser Übernahme gibt es nun ein vergleichbares Schwergewicht aus China. Ich persönlich würde nicht darauf wetten, dass Bayer seine Marktanteile in dem langsam wachsenden Markt der Pflanzenwissenschaften halten kann, da Syngenta schon in der Vergangenheit relativ aggressiv vorgegangen ist.

Die Sparte Pharmaceuticals ist sozusagen das Pharma-Unternehmen in Bayer. Hier entstehen 42 % des Gesamtumsatzes. Um dieses zu Bewerten, müssen die auf dem Markt befindlichen Medikamente sowie die Produktpipeline analysiert werden. Bayer spezialisiert sich in diesem Bereich auf die Therapiegebiete Herz-Kreislauf, Onkologie, Gynäkologie, Hämatologie und Augenheilkunde.

Die Produkt-Pipeline ist für Pharmaunternehmen einer der wichtigsten Bewertungsgrundlagen. Hieraus geht der aktuelle Entwicklungsstand von neu erforschten Medikamenten hervor. In der Regel zeigt die Pipeline 3 Phasen bzw. 3 klinische Studien. Die nacheinander durchzuführenden Studien sind im Folgenden kurz erklärt:

- Phase 1: Ein Medikament wird erstmals an einer kleinen Gruppe gesunder Menschen erprobt. Hier geht es in erster Linie um die Sicherheit und Verträglichkeit. Nur 20 % ist die statistische Wahrscheinlichkeit, dass ein in Phase 1 befindliches Medikament am Ende zugelassen wird.

- Phase 2: Hier wird das Medikament erstmals an einer kleinen Gruppe Patienten erprobt. Ist ein Medikament in Phase 2, steigt die statistische Wahrscheinlichkeit immerhin auf etwa 30 % am Ende zugelassen zu werden.

- Phase 3: Dies ist eine große Studie um auch seltenere Nebenwirkungen zu ermitteln. Medikamente in dieser Phase werden zu 66 % nach Abschluss der Phase zugelassen.

Alles in allen dauert der Zulassungsprozess mehrere Jahre und es kommt häufig vor, dass erfolgversprechende Medikamente in der dritten Phase abgebrochen werden müssen. Nach einer Zulassung hingegen wird in der Regle ein Patent zum Schutz des Wirkstoffes angemeldet. Dieser Schutz hält nach Anmeldung maximal 20 Jahre, in dem kein anderes Unternehmen diesen Wirkstoff vertreiben darf. Oft brechen die Umsätze eines Medikaments direkt nach Ablauf des Patentschutzes zusammen, da andere Wettbewerber es kopieren und günstiger anbieten können. Hier beachte ich persönlich nur Medikamente in der dritten Studie, da die Wahrscheinlichkeit auf eine Zulassung vorher relativ gering ist und noch Jahre dauern kann. Andere benutzen einen Score für die Pipeline in denen Produkte in verschiedenen Phasen eine unterschiedliche Anzahl von Punkten bekommen. Hier gehe ich auf wichtige Phase 3 Medikamente ein:

- Finerenon: Das in der 3 Phase der Pipeline befindliche Medikament lieferte sehr gute Ergebnisse in den vorherigen Studien und richtet sich auf chronische Nierenerkrankungen und Diabetes Typ 2. Analysten trauen dem Medikament einen Jahresumsatz von 1 Milliarde US-Dollar durchaus zu, trotz starken Wettbewerb.

- Nubequa: Das neulich zugelassene Medikament für Prostatakrebs soll 2021 156,5 Millionen Euro und bis 2023 sogar 544 Millionen umsetzen. Hier laufen momentan Phase 3 Studien für die Anwendung bei weiteren Phasen der Krankheit. Allem in allem könnte der Umsatz bei weiteren erfolgreichen Zulassungen die 1 Milliarde Euro Grenze überschreiten.

- Wirkstoff NT-814: Dieses Medikament für Frauengesundheit wurde durch ein Zukauf in die Firma gebracht. Hier wird die Phase 3 in Kürze starten. Sollte das Medikament zugelassen werden, kann Bayer mit hohen Umsätzen von über einer Milliarde Euro rechnen.

- Regorafenib: Dieses Medikament ist bereits seit einigen Jahren für die Behandlung von Leberkrebs zugelassen. Nun ist es ebenfalls in Phase 3 für eine Bestimmte Art von Hirntumoren.

- Copanlisib: Für das Krebsmedikament stellte Bayer neulich die Anträge auf Zulassung. Die vorherigen Studien lieferten gute Ergebnisse.

- Aflibercept: Der Wirkstoff wird bereits sehr erfolgreich für die Augenheilkunde eingesetzt, befindet sich nun aber wieder gleich 3-mal in der Phase 3 für andere Anwendungen.

Es laufen zur Zeit 8 klinische Studien der Phase 3, davon allerdings nur 2 eigenentwickelt und wirklich neu sind. Der Rest sind gut laufende schon auf dem Markt befindliche Medikamente, wo die Zulassung auf weitere Krankheitsbilder erweitert werden soll. Für mich ist die Pipeline definitiv ein Minuspunkt, wenn man diese mit anderen Pharma- oder Biotechnologieunternehmen vergleicht. Dafür scheinen aber alle Studien relativ Ergebnisse zu liefern.

Noch größer ist das Problem zweier bald ablaufender Patente von sehr Umsatzstarken Medikamenten. 2024 läuft das Patent von Xarelto und 2025 das Patent von Eylea aus. Das ist besonders kritisch, da beide Medikamente zusammen fast 6 Milliarden Dollar jährlich umsetzen. Sollte der Großteil der Umsätze durch das Auslaufen der Patente wegbrechen, kann die aktuelle Pipeline selbst mit viel Glück dieses Loch nicht füllen. Bayer ist also auf hohe Investitionen in diesem Bereich angewiesen, um den Umsatz zu halten.

Die Sparte Consumer Health bleibt weiterhin ein guter Nebenwert im Geschäft. Aufgrund der geringen Größe im Gegensatz zu den anderen beiden Bereichen allerdings nicht besonders wichtig. Trotzdem ist dies der einzige Bereich, dem ich mittelfristig eine gute Performance zutraue.

Die Strategie und das Management

Der jetzige CEO der Bayer AG Werner Baumann besitzt einen schlechten Ruf. Ihm werden die Folgen der Monsanto-Übernahme 2018 und die damit einhergehende Wertvernichtung vorgeworfen. Immerhin sorgte die Übernahme für einige größere Kursrutscher in einem ohnehin stagnierenden Markt. Sowohl aus wirtschaftlichen als auch aus moralischen Gründen fordern damals wie heute viele den Rücktritt des Bayer-Chefs.

Seit dem Abschluss seines Studiums im Bereich Wirtschaftswissenschaften im Jahre 1988 arbeitet er bei verschiedenen Niederlassungen von Bayer. Tiefgehendere Informationen können auf der Internetseite der Bayer AG recherchiert werden. Von da an arbeitete er sich intern immer weiter hoch, bis er 2016 den Posten des CEO antrat. Nun hat Werner Baumann angekündigt den Vertrag 2024 auslaufen zu lassen.

Schon als das Thema Biotechnologie aufkam, wurde der Konzern früh in Richtung grüne Biotechnologie gelenkt. Die Bayer AG sowie BASF sahen beide großes Potenzial in der Agrar-Gentechnik, wogegen amerikanische Konkurrenten meist Abstand nahmen und sich auf andere Bereiche fokussierten. Crop-Science, also Pflanzenwissenschaften ist durch verschiedene Übernahmen nach vorne getrieben worden. Hier verstehe ich persönlich die Strategie noch nicht so recht. Warum möchte man unbedingt Marktführer im Bereich Crop-Science werden? Außer das sich der Bereich grüne Biotechnologie innovativ anhört? Starkes Wachstum verspricht sie für mich auch nach umfassender Recherche zu den Marktpotentialen nicht. Sie besitzt lediglich ein gut kalkulierbares Geschäft mit einer guten Marge von ca. 20 %. Das ist zwar nicht schlecht, fällt dann aber eher in den Bereich der Dividendendinosaurier aufgrund vom fehlenden Wachstum. Zumal ich langfristig von einer Senkung der Marge aufgrund von Konkurrenz aus Fernost ausgehe.

Im Bereich Pharmaceuticals investierte Bayer 5 Milliarden Euro in Bereiche der Zell- und Gentherapie. Hier wurden verschiedene Übernahmen und Partnerschaften geschlossen. Bayer schreibt dem aufstrebenden Markt in diesem Bereich eine rosige Zukunft voraus. Ich persönlich kann dem nur Zustimmen und bin erstaunt über die Höhe der investierten Summe. Hieran sieht man, dass Bayer es wirklich ernst mein in diesem Bereich Fuß zu fassen.

Zusammenfassend lässt sich sagen, dass Bayer ein Konzern im Wandel ist. Bayer investiert massiv in aussichtsreiche innovative Bereiche, um die Firma innovativ aufzustellen. Hierbei scheut man auch keine Risiken, was für ein deutsches Dax-Unternehmen eher unüblich ist. Leider hat dies in der Vergangenheit nicht wirklich funktioniert und gezeigt welche Risiken in dieser Strategie stecken können.

Fundamentale Daten von Bayer

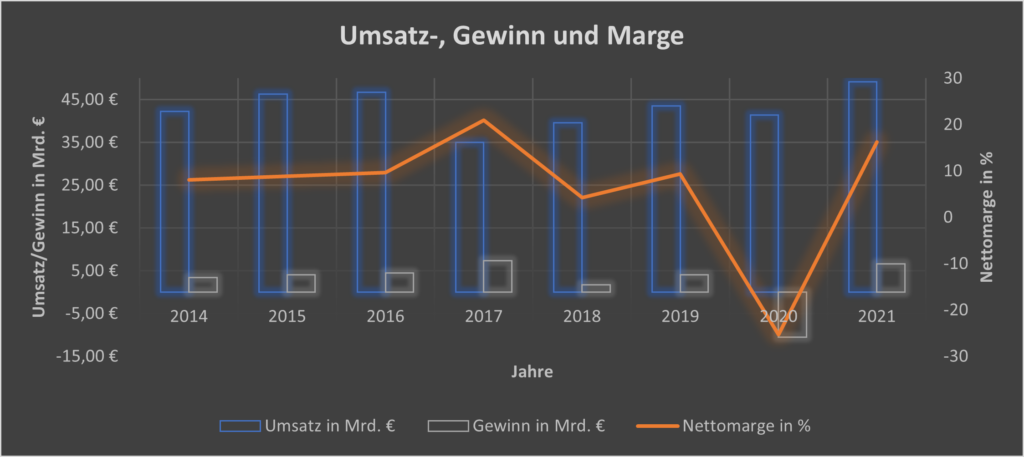

Da Bayer ein Großkonzern mit einem (eigentlich) soliden Cashflow ist, ist eine Fundamentalanalyse für die Bewertung relevant. Für mich persönlich ist der Umsatz, der Gewinn sowie die Marge der einzelnen Geschäftsbereiche am interessantesten für die grobe Einschätzung der Firma:

Die Umsatz- und Gewinnentwicklung unterstreicht den Ruf eines langweiligen Dividendentitels. Keine nennenswerte Umsatzsteigerung trotz einer Rekordübernahme ist einfach zu wenig. Bei einer schwankenden Marge von zwischen 10 und 20 kann hier nicht mit einer zukünftigen hohen Bewertung gerechnet werden, wie Softwareunternehmen sie haben.

Das erwartete Kurs-Gewinn-Verhältnis für 2021 (Q1 Zahlen + Erwartungen des restlichen Jahres) beträgt 7,41. Anhand dieser Kennzahl ist die Aktie in jedem Fall günstig. In der Vergangenheit lag das KGV in der Regel höher. Dies kommt nicht zuletzt durch die misslungene Übernahme von Monsanto und der zu leeren Entwicklungspipeline im Pharmasektor zustande.

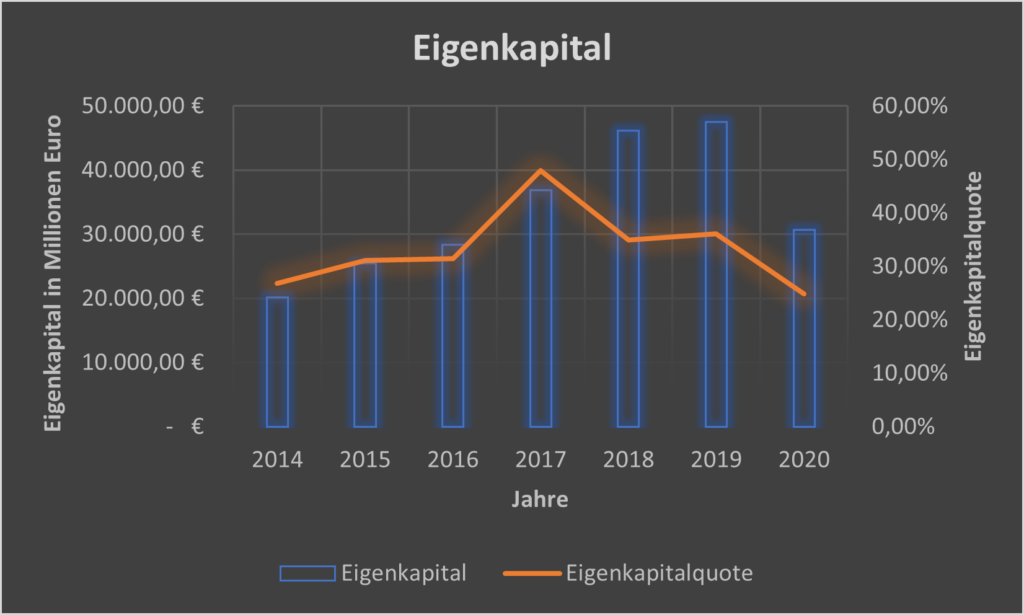

Hinzu kommt die schlechte finanzielle Situation, in der die Bayer AG sich befindet. Die relative Verschuldung beträgt 7,43 (Berechnet mit den erwarteten EBIT für 2021 und den Langzeitverbindlichkeiten für 2020). Das bedeutet, Bayer müsste das gesamte EBIT 7,43 Jahre aufwenden, um die kompletten Schulden zurückzuzahlen. Mit der Voraussetzung, dass das Eigenkapital dabei unangerührt bleibt. Dieser Wert ist deutlich zu hoch, sofern die Gewinne nicht in naher Zukunft stark ansteigen. Das Eigenkapital ist Pandemiebedingt im letzten Jahr ebenfalls stark gesunken.

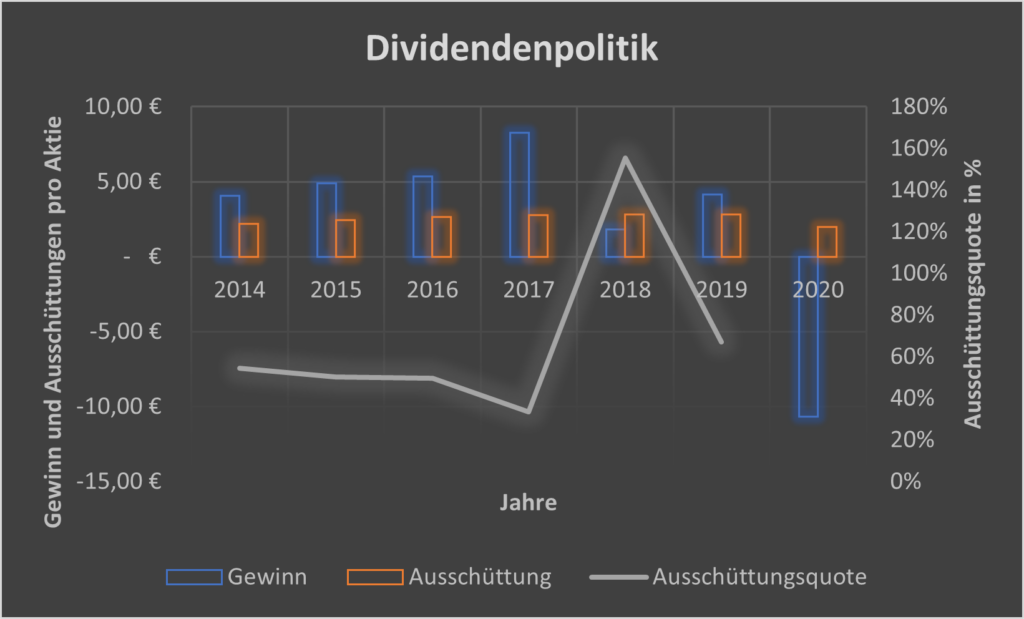

Bayer gilt ebenfalls als Dividendenaktie. In der folgenden Grafik ist die Dividende samt Ausschüttungsquote dargestellt. Die Dividende ist gerade in den letzten drei Jahren nicht mehr gesund für das Unternehmen. Mit einer Steigerung würde in der nahen Zukunft nicht rechnen. Im Gegenteil. Ich denke, das Geld wird momentan eher in der Firma gebraucht. Bayer muss in allen Bereichen investieren, um den Konzern wieder auf den Erfolgskurs zu bringen.

Allem in allem ist Bayer ein sehr günstiger Dividendentitel mit großen Problemen, die in naher Zukunft gelöst werden müssen. Dies belegen ebenfalls die fundamentalen Zahlen. Sollte dies gelingen sehe ich ein gutes Kurspotential, da das KGV dann deutlich höher werden kann. Leider glaube ich mit dem jetzigen Management nicht an eine schnelle Erholung.

Fazit zu Bayer

Ich persönlich sehe Bayer als günstigen Dividendenwert mit großen Problemen. Auch, wenn diese gelöst werden denke ich nicht das die innovativ klingenden Bereiche Crop-Science und Pharmaceuticals großes Wachstum versprechen. Hinzu kommen viele Unsicherheiten und Gefahren aus China. Die Produktpipeline und die Patentsituation sind ebenfalls große Baustellen und können, wenn in den nächsten Jahren nichts passiert, große Umsatzeinbußen bringen.

Trotzdem ist Bayer sehr günstig bewertet. Für einen langfristigen Dividenden-Investor, dem solide Geschäftsbereiche mit wenig Wachstum ansprechen, kann es sinnvoll sein in der jetzigen Situation antizyklisch zu investieren. In den nächsten Jahren wird das Management wechseln und möglicherweise ändert sich dadurch die Situation relativ schnell. Der Konzern ist schließlich mit hohen Investitionen dabei neue innovative Bereiche zu finden. Ebenfalls kann es sein, dass die Monsanto-Übernahme doch noch einen großen Umsatzboot bringt. Möglicherweise ermöglicht das Crob-Science-Geschäft in 10 Jahren doch größere Wachstumsraten. Für eine sinnvolle Einschätzung fühle ich mich aber hier nicht in der Lage.

Für meine Investmentstrategie ist es definitiv nicht geeignet. Hier sehe ich deutlich aussichtsreichere Aktien weniger Risiken. Leider fehlt hier das Potenzial, für das sich das Risiko lohnt. Ein reines Aufholen des KGVs reicht mir dafür nicht. Ein Dividendeninvestor kann hier mit einem langfristigen Ansatz möglicherweise eine gute zukünftige Dividendenrendite einkaufen. Möglicherweise ist es sinnvoll erst den Wechsel des Managements abzuwarten.