Aktien haben immer ein Risiko. Warum sollte man also in Aktien investieren? Hier gibt es eine ganz klare Antwort: In der Regel gibt es eine Rendite, die mithilfe des Zinseszinseffekts massiven Einfluss auf den Vermögensaufbau hat. Geld auf dem Sparkonto dagegen verliert durch Inflation Jahr für Jahr an Wert. Das ist natürlich relativ egal, wenn man das Geld nur ein Jahr lang halten möchte. Über einen längeren Zeitraum von 10 Jahren oder mehr ist dieser Einfluss enorm. Der Aktienmarkt hatte in der Vergangenheit (letzte 120 Jahre) eine durchschnittliche Rendite von fast 7 %. Bei der Einhaltung der Aktien-Grundregeln und einen langen Anlagehorizont (mindestens 10 Jahre) ist es sehr schwierig unter diese 7 % zu gelangen. Im Gegenteil, mit etwas Erfahrung und Fleiß schaffen viele sogar mehr.

Aktien sind keinesfalls Alternativlos. Es gibt eine Vielzahl an weiteren Anlagemöglichkeiten die je nach Marktumfeld erfolgreicher sein könne. Die wichtigsten sind im Folgenden aufgelistet:

- Bargeld

- Aktien

- Immobilien

- Anleihen

- Edelmetalle (Gold / Silber)

- Kryptowährungen (Bitcoin)

In den letzten Jahren war das Marktumfeld für Unternehmen allerdings äußerst vorteilhaft, was sich auch über die jeweiligen Aktienkurse der Unternehmen zeigten. Dies galt ab 2009 ebenfalls für Immobilien. Aufgrund der Null-Zinspolitik waren Geldbestände und Anleihen dagegen unattraktiv und sorgten eher für eine Geldvernichtung. Sollten die Zinsen steigen, kann sich dies aber schnell ändern. Aus diesem Grund lässt sich allgemein nicht sagen, dass eine Anlageklasse der anderen überlegen ist. Marktumfelder ändern sich und es gab durchaus Dekaden, in denen Aktien unattraktiv waren, da ein prall gefülltes Bankkonto mehr Zinsen abwarf, als Aktien an Rendite erwirtschaften konnten. Trotzdem sind so Zeiten immer temporär und belohnten am Ende den geduldigen Investor.

Nach einer langen Durststrecke die Aktien immer wieder, und zwar oft mit einer überdurchschnittlichen Rendite. So lohnt sich das Aussitzen längerer Dürreperioden am Aktienmarkt, den niemand könnte sicher sagen, wann diese Periode endet und ein Aufschwung einsetzt. Geduldige Sparbuchliebhaber dagegen haben nichts davon eine lange Durststrecke mit negativer Rendite durchzustehen. Ein Zinsanstieg ist gut kalkulierbar und sobald dieser im ausreichenden Maße umgesetzt wird, kann immer noch schnell zum Sparbuch gegriffen werden. Aktien sind nicht kalkulierbar (auch wenn einige so tun als ob), weswegen eine Strategie in der man nur kurz in den überdurchschnittlichen Aktienanstieg hereingeht praktisch unmöglich ist. Zumindest für normale Privatanleger.

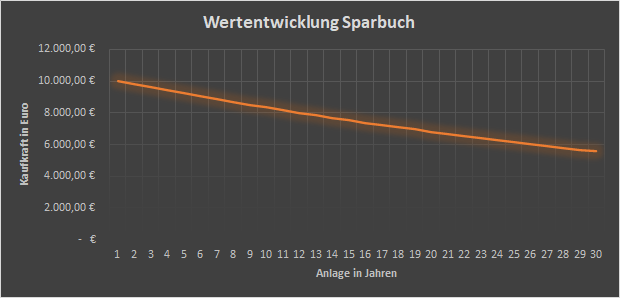

In einer Phase ohne nennenswerten Zinsen frisst die Inflation Geldreserven regelrecht auf. Um das Ausmaß zu verdeutlichen, ist im Folgenden der Wert von mühsam angesparten 10.000 € über 30 Jahre mit einer jährliche Inflation von 2 % (wie sie momentan in etwa ist) dargestellt:

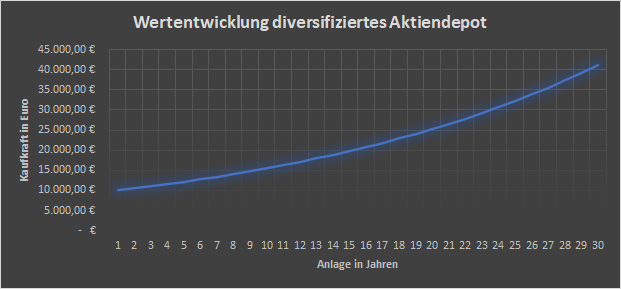

Nach 30 Jahren in einem Umfeld ohne Zinsen läge deine Kaufkraft nur noch bei knapp 6000 €. Ein diversifiziertes Portfolio an Aktien dagegen erwirtschaftet positive Rendite und erreicht selbst nach Abzug der Inflation noch die folgende Wertentwicklung:

Statt einen Wertverlust hättest du also mit einem diversifizierten Depot über 40.000 € aus ursprünglich 10.000 € erwirtschaftet. Hier kommt natürlich zurecht die Frage auf, wie die paar Prozent derart große Auswirkungen haben können. Das liegt schlicht und einfach an dem Zinseszinseffekt. Bei einer effektiven durchschnittlichen Rendite von 5 % pro Jahr (7 % Rendite des Aktienmarktes – 2 % Inflation) steigen die jährlichen Zuwächse exponentiell immer weiter.

Hier eine kurze Beispielrechnung: Ist der Zuwachs im ersten Jahr 10.000 €*0,05=500 €, so ist dein Kapital jetzt bei 10.500 €. Nächstes Jahr bekommst du wieder 5 % auf dein gewachsenes Kapital: 10.500 €*0,05=525 €. Dieser Zuwachs ist also schon höher als vorher. Wenn du diese Rechnung immer weiterführst, wäre der Leihe erstaunt wie extrem sich Kapital durch geringe Renditen vermehren kann, wenn man nur genug Zeit hat. Wichtig ist natürlich, dass man breit diversifiziert anlegt und auf Zockerei verzichtet. Vereinzelte Totalausfälle bei Aktien sind schließlich in der durchschnittlichen Rendite mit eingerechnet.

Der Zinseszinseffekt ist in die andere Richtung ebenso mächtig, wie das Sparbuchbeispiel gut belegt. Wieso macht es also nicht einfach jeder so? Viele wissen nicht von dem Ausmaß des Zinseszinseffektes und viele andere haben einfach nicht die Ausdauer so lange durchzuhalten. Schließlich kann es auch mal jahrelang nicht vorwärtsgehen. Wiederum viele verlieren den Blick auf das wesentliche und fangen an zu zocken mit spekulativen unprofitablen Firmen, in der Hoffnung schnell reich zu werden. Es ist natürlich auch mit etwas Arbeit verbunden, denn das Finanzwissen muss erst aufgebaut werden..

Ich hoffe ich konnte dir hiermit Zeigen, dass sich das Einarbeiten in das Thema Finanzen und Aktien mehr als lohnt und bei richtiger Anwendung die eigene Rente sichern kann. Es ist nicht schwer, solange eine etwas defensivere Anlagestrategie gewählt wird. Je schneller du allerdings Geld verdienen möchtest, desto schwieriger ist es!